Coin Metrics:解开封装资产与WBTC之谜

作者:Tanay Ved 来源:Coin Metrics 翻译:善欧巴,金色财经

摘要

封装资产增强了跨区块链代币的实用性和互操作性,有助于维持流动性并促进去中心化金融(DeFi)活动。

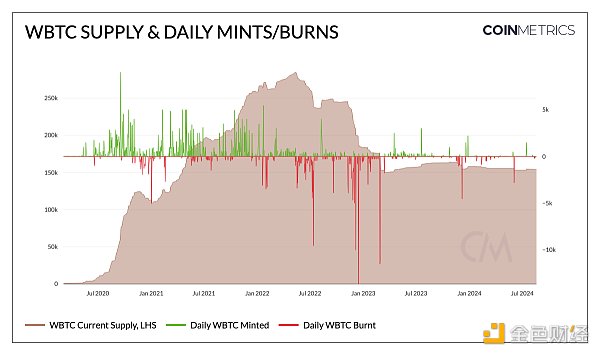

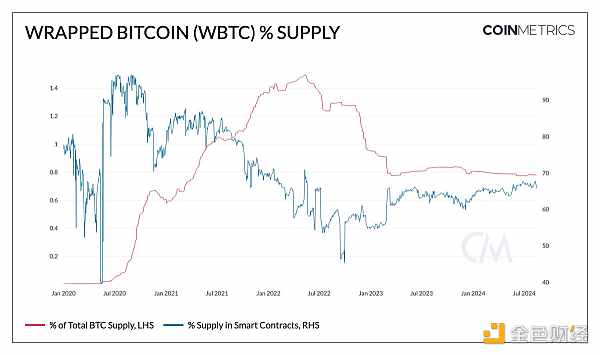

WBTC 是目前最大的封装资产之一,市值为 90 亿美元。其供应量为 15.4 万,占 BTC 当前供应量的 0.8%,占以太坊智能合约供应量的 67%。

BitGo 计划将 WBTC 托管权转移到与 BiT Global 成立的跨司法管辖区合资企业,该合资企业由孙宇晨和 Tron 参与,这引发了一些担忧,促使 DeFi 风险缓解和新解决方案的推出。

介绍

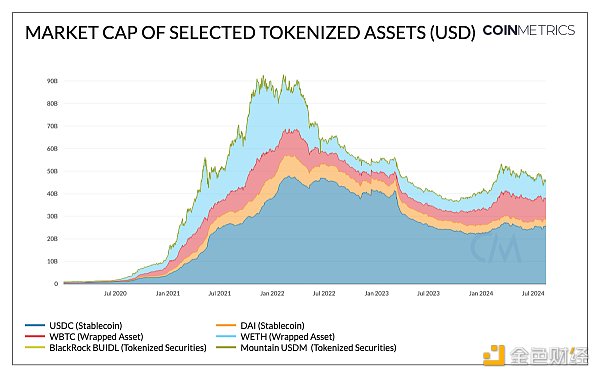

随着加密生态系统的潜在市场不断扩大,在公共区块链上对各种形式的价值和资产进行代币化的需求也在不断增长。如今,资产类别不仅包括比特币(BTC)等纯数字资产,还包括基础资产的代币化表示,从加密货币(即 BTC、ETH)到美元等法定货币,再到现在的政府证券等传统金融工具。这催生了封装资产、稳定币和代币化公共证券等一系列领域,增强了加密资产的互操作性和实用性。

本文将代币化和封装资产在加密生态系统中的作用进行了阐述,并重点关注即将由 BitGo 进行托管重组的封装比特币(WBTC)。

代币化和封装资产的世界

代币化资产的范围已大幅扩展,涵盖了封装资产、稳定币和现实世界资产 (RWA)。虽然这些资产的用途不同,但由于它们具有共同的特征,即代表不同基础资产的价值,因此可以将其归类为代币化资产的更广泛范畴。

来源:Coin Metrics Network Data Pro

封装资产:封装资产是代表另一种加密货币价值的代币,可实现跨区块链网络的互操作性。例如,封装比特币 (WBTC) 是一种代表比特币的 ERC-20 代币,持有者可以在以太坊生态系统中使用它。此类别还包括封装以太币 (WETH)(ETH 的 ERC-20 表示)、封装流动质押以太币 (wstETH)(代表通过 Lido 质押的 ETH)以及封装 BNB (wBNB) 等代币。WBTC 和 WETH 是当今最大的封装资产,市值分别为 91 亿美元和 76 亿美元。

来源:Coin Metrics Network Data Pro

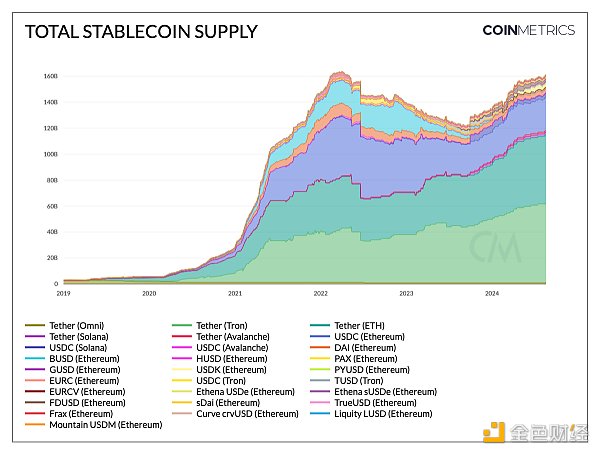

稳定币:稳定币将美元或欧元等法定货币或在某些情况下将一篮子加密货币和传统资产代币化。例如,USDT 和 USDC 与美元挂钩,每种稳定币都由发行人储备中持有的现金等价资产支持,以保持 1:1 的价值比率。我们已经看到各种类别的稳定币的出现,从法定支持到加密货币支持等等,USDT 和 USDC 的总市值约为1480 亿美元。

来源:Coin Metrics Network Data Pro

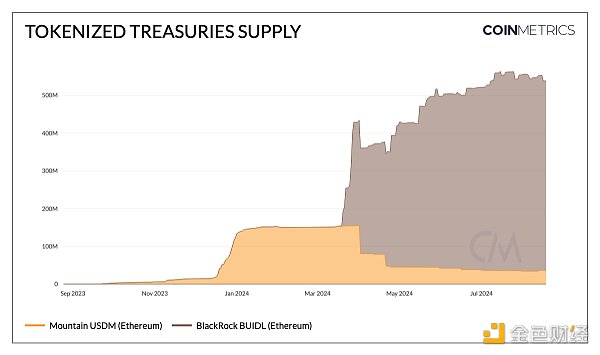

代币化 RWA:尽管代币化资产相对处于起步阶段,但它包括加密货币以外的一系列 RWA,例如国债、私人信贷、大宗商品等。例如,贝莱德最近推出的美元机构流动性基金 (BUIDL) 将现金、回购协议和各种期限的美国国债代币化,为合格投资者提供传统投资机会,并增强传统市场的流动性。BUIDL 是此类别中最大的,估计市值为 5.17 亿美元。

封装比特币(WBTC)的机制

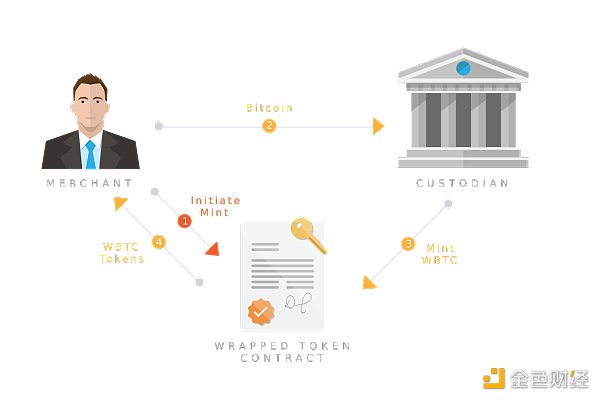

封装资产的创建方式是将加密货币锁定在其原生区块链上,并在另一个区块链上发行等价代币。此过程涵盖各种模型,从使用托管人和商家的中心化方法,到利用直接智能合约交互或参与者网络来减少潜在故障点的相对无需许可的解决方案。

一个典型的例子是Wrapped Bitcoin (WBTC) ,这是 REN、Kyber 和 BitGo 于 2019 年发起的一项联合计划。WBTC 采用去中心化自治组织 (DAO) 来管理托管人和商家的添加和删除,由多重签名合约的密钥持有者控制。BitGo 是 WBTC 的主要托管人,负责保管作为 WBTC 代币抵押品的比特币,而商家则充当中介,促进铸造和销毁。

商家使用 BitGo 锁定 BTC,初始化 WBTC 的铸造,WBTC 以 ERC-20 代币的形式出现在以太坊账户中,并以 1 比 1 的比例支持。这样就可以在基于以太坊的产品和服务(如 DeFi)中使用比特币,而不会影响 BTC 的流动性。也可以通过将 WBTC 返回托管人的以太坊账户来赎回原始 BTC,然后从那里销毁。

来源:wbtc.network

尽管目前存在多种比特币封装解决方案,每种方案都有其优缺点,但 WBTC 的托管模式已成为最广泛采用的模式。目前,有 15.4 万个比特币(价值约 90 亿美元)处于托管状态,9.8 万个以太坊地址持有 WBTC 的正余额。

WBTC 的托管转型和 BitGo 的收入模式

8 月 9 日,BitGo 宣布计划通过与 BiT Global 成立合资企业来重组 WBTC 的管理层,过渡期为 60 天。新结构旨在实现托管和冷存储多元化,覆盖多个司法管辖区,从目前的美国模式扩展到香港和新加坡。值得注意的是,此次合作将与孙宇晨和 Tron 生态系统紧密结合,通过授予 BiT Global 访问多重签名合约的 3 个私钥中的 2 个进行监督的权限来影响 WBTC 的管理。

传统上,BitGo 通过对 WBTC 的铸造和销毁操作收取费用来获得收入。该费用通常在 0.4% 到 0.5% 之间,根据交易规模和市场条件而有所不同。这些操作在WBTC 的订单簿和区块浏览器上是透明可审计的。例如,在一笔交易中,BitGo 作为托管人收到了 52.17193124 BTC。然而,商家请求的相应铸币交易显示只铸造了 52.08845615 BTC,这意味着 BitGo 的收入为约 0.16% 的费用。

来源:Coin Metrics Network Data Pro

虽然此次重组可能会扩大 BitGo 在亚洲市场的影响力,但也可能影响其收入模式。与 BiT Global 共同承担 WBTC 的托管责任可能会导致未来费用分配和收取方式发生变化。

DeFi 中的 WBTC:托管变化中的效用和风险管理

封装资产是去中心化金融 (DeFi) 生态系统中必不可少的组成部分。它们增强了不同区块链网络及其应用程序中加密货币的流动性、互操作性和可用性。因此,与 BTC 相比,WBTC 的平均转账规模几乎是 BTC 的 7 倍,典型的 WBTC 转账金额为 76,000 美元,而 BTC 为 11,000 美元。虽然 WBTC 占比特币当前 1970 万供应量的约 0.8%,但其很大一部分(约占其供应量的 67%)位于基于以太坊的智能合约中,这证明了其在 DeFi 中的使用。

来源:Coin Metrics Network Data Pro

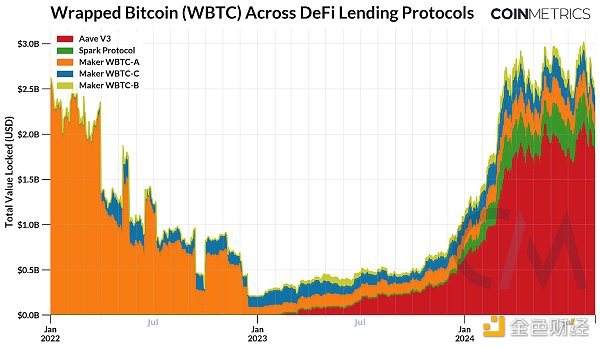

WBTC 以及其他封装资产和衍生资产被广泛用作 DeFi 借贷平台上的抵押品,用于借入其他资产或赚取流动性利息,同时还可以在 DEX 之间交易。由于 WBTC 的债务利息,它为 Maker、SparkLend 和 Aave v3 等协议构成了可观的收入来源。以太坊上的借贷协议中总共有约 5 万个封装比特币(目前价值约 30 亿美元)。

来源:Coin Metrics ATLAS

鉴于 WBTC 的托管过渡,知名 DeFi 借贷平台的治理机构 (DAO) 提出了各种风险管理策略,以降低其生态系统中的风险。Aave DAO 决定目前不对其市场做出任何重大改变。由于 Aave V3 的总市场规模为 140 亿美元,其中约有 34,000 BTC(约合 19 亿美元),DAO 并未决定将 WBTC 本身下架,风险管理者Chaos Labs 表示,它为该协议创造了约 600 万美元的年收入。

然而,MakerDAO 采取了更果断的立场。他们执行了一项提案,逐步淘汰 Maker 和 SparkLend 平台上的 WBTC,旨在降低 Dai 稳定币的风险。由于 WBTC 的新运营结构所带来的风险,这一举措导致 WBTC 金库的债务上限和稳定费发生变化。因此,用户不能再获得 WBTC 抵押贷款,从而有效地限制了其在这些协议中的使用。

结论

将 WBTC 重组为合资公司的托管业务,虽然旨在实现地域多元化,但也引发了整个加密生态系统的担忧。鉴于 WBTC 在链上生态系统中的重要作用,这一转变将托管和运营风险推到了风口浪尖,激发了人们对Threshold BTC (tBTC)等无需许可的替代方案以及 Coinbase 的 cbBTC 等新进入者的兴趣。随着这一变化的影响逐渐显现,DeFi 协议和其他利益相关者可能会实施风险缓解措施——尤其是随着越来越多的代币化资产进入互联的链上生态系统。

加密货币 三大交易所

加密货币 三大交易所